Podnikatelům se mění pravidla hry. Budují holdingy, nadační fondy a objevili Ameriku

6. 5. 2025

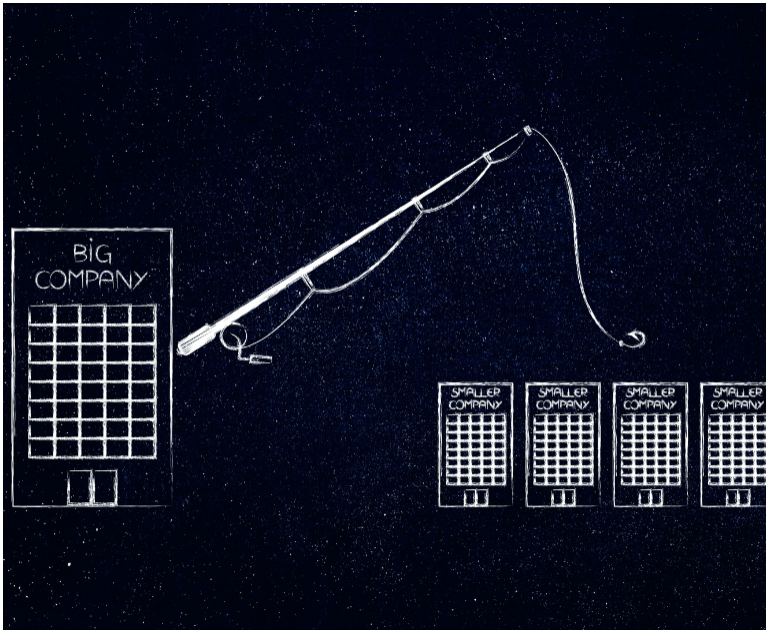

Holding umožňuje legitimní řešení nespočtu situací, ve kterých se ocitají firmy, které dorostly do určité velikosti. Jde například o mezigenerační předání firmy, odstínění či diverzifikace rozličných rizik, různé firemní struktury pro vstup investora, implementace zaměstnaneckých či manažerských podílů, formace pro ochranu majetku, soukromí, management buy out, či jen prosté oddělení projektů atd.

Díky principu oddělení majetku a provozu holding také funguje jako bezpečná schránka pro aktiva. Obvykle není rozumný důvod, zbytečně riskovat a nechávat např. majetek či peníze v dceřiné společnosti, potenciálně ohrožené provozními riziky. Také zisk nevyplacený koncovým vlastníkům může holding výhodně investovat do dalšího rozvoje podnikání, nebo jím také bezpečně financovat řešení problémů dceřiných společností. Ostatně stačí si vzpomenout na zakleknuté firmy.

V odborných kruzích proto neunikl pozornosti nedávný zajímavý rozsudek Krajského soudu v Českých Budějovicích č.j. 63 Af 5/2022 – 67, který se týká zneužití práva při vybudování holdingu a následné výplatě dividend. V tomto rozsudku rezonuje, že „existovaly jiné, smysluplnější možnosti odchodu ze společnosti“ nebo také konstatování, že nově založená holdingová společnost byla „jen“ prázdnou schránkou, která nemá fakticky žádnou činnost. K tomu ale považuji za vhodné poznamenat, že právě tzv. „čistá držba“ je kruciální vlastností holdingu, principem bezpečnosti spočívajícím v zásadě oddělení majetku a provozu. Jiná činnost, než správa jmění je v tomto kontextu rizikem. Zdůrazněn je v rozsudku také fakt, že znaleckým posudkem byly ceny podílů určeny v téměř shodné částce jako výše uvedených nerozdělených zisků společností. Je také k zamyšlení, zda má daňový subjekt povinnost znát všechna možná řešení či preferovat některé z nich před jiným. Ať tak nebo tak, z pohledu správce daně šlo o „umělou“ transakci, která postrádala jakékoli ekonomické ratio, když pravým účelem bylo získání daňové výhody.

Jak známo, pojem zneužití práva je definován v ust. § 8 odst. 4. daňového řádu, v němž se uvádí: „Při správě daní se nepřihlíží k právnímu jednání a jiným skutečnostem rozhodným pro správu daní, jejichž převažujícím účelem je získání daňové výhody v rozporu se smyslem a účelem daňového právního předpisu.“ Také judikatura Nejvyššího správního soudu se pojmem zneužití práva detailně zabývá v řadě pečlivě odůvodněných rozhodnutí. Např. rozhodnutí Nejvyššího správního soudu č. j. 5 Afs 114/2019 konstatuje: „zneužití práva nelze jako výkladovou zásadu aplikovat, pokud provozovaná činnost může mít i jiný účel než jen pouhé dosažení daňového zvýhodnění“. Zjednodušeně můžeme říci, že za zneužití práva může být považována situace, kdy daňový subjekt sice postupoval podle zákona, formálně splnil všechny podmínky a získal tak daňovou výhodu, ovšem převažujícím či jediným skutečným účelem provedené transakce bylo neodvedení daně - resp. minimalizace daňové povinnosti. Důkazní břemeno však prakticky leží na daňovém subjektu (neboť usiluje o vyvrácení tvrzení či domněnky správce daně), který bude muset prokázat, že hlavním důvodem dané transakce byl jiný cíl, než jen samotné či převažující získání daňové výhody.

Je nabíledni, že správce daně se pokusí zpochybnit vysvětlení k transakcím všemi prostředky, intenzivně pracuje s pojmem „zneužití práva“ a o doměření daně usiluje zarputile a neváhá využít i velmi extenzivního výkladu právního předpisu. Pod drobnohledem jsou samozřejmě vytipované transakce jako např. změny holdingů beze změn koncových vlastníků, prodeje či vklady podílů v rámci holdingů či za účasti spojených osob, nebo např. vyplácení ostatních kapitálových fondů. Pochopitelně není možné akceptovat daňovou výhodu, jakožto následek pouze formální transakce, která nemá jiný smysl, stejně tak není ale možné upřít daňovému subjektu zákonné právo na osvobozené plnění.

Rozhodnutí vybudovat holding i vlastní design struktury podnikání se logicky zakládají na pohnutkách z rozumu. Při budování holdingu se definují hlavní cíle, zohlední se okolnosti konkrétního případu - resp. provozní specifika. Mantinely ale tvoří právní a daňové aspekty. Řádně a z rozumných pohnutek provedená revize struktury podnikání a následné vybudování holdingu zajistí dosažení např. některého z cílů uvedených v úvodu, přičemž vedlejším efektem může být i daňová výhoda. Ostatně efektivní fungování a financování podniku je jedním z pilířů, na kterých stojí institut povinnosti řádného hospodáře. Jen „na oko“ provedené účelové transakce bez relevantního důvodu, ale neobstojí.

Ve světle současné praxe se tedy jeví esenciální, mít k dispozici důkladně zpracovaný materiál, který podrobně definuje a sumarizuje cíle i pohnutky, pro které je holding vytvářen. Ač nejde vždy o povinnost ze zákona, odborná vyjádření či posudky renomovaného znalce k cenám podílů mohou být rovněž „k nezaplacení“. Obojí se totiž může hodit, i za mnoho let, když se přihlásí správce daně. Holding je tedy výtečný nástroj k využití práva, k jeho zneužití by však být využíván neměl.

Závěrem si dovolím poznamenat, že stabilní právní prostředí, předvídatelnost práva a tedy dostatečná míra právní jistoty, a to nejen při efektivním fungování holdingových struktur, je mj. určujícím faktorem atraktivity ČR pro zahraniční investory.

Mgr. Michael Dobrovolný

Manager SMART Office & Companies, s.r.o.